Ogni volta che paghiamo con la carta di credito si innesca una filiera molto complessa.

Articolo uscito su Startupitalia il 23 aprile 2016

Le carte non sono tutte uguali. Esistono le carte di credito a saldo, le carte di credito revolving, le carte di debito (i nostri bancomat) e ci sono le carte prepagate. La plastica sta in tasca, il contante ingolfa il portafoglio. Anche se, qualcuno preferisce sempre la carta vera: i soldi sonanti. È un po’ come la differenza tra i libri digitali e cartacei. Ma digitale o cartaceo, tutti noi dobbiamo sempre pagare qualcosa.

I tipi di carte in circolazione

C’è la carta di credito, che composta un rischio per chi la emette perché consente di regolare il pagamento successivamente all’acquisto. In sintesi: acquisti e, poi, paghi. Le carte di credito possono essere di 2 tipi: la revolving, vera “assassina”: è una forma di finanziamento e si paga a interessi. Morale: dalla revolving è difficile uscire. Si spende e si resta ancorati al sistema. La comune carta di credito che abbiamo nelle nostre tasche, invece, funziona “a saldo”, ovvero, i pagamenti vengono addebitati mese su mese, in un’unica soluzione.

Le carte di debito sono i comuni Bancomat: prevedono l’addebito diretto su conto corrente. I Bancomat sono sempre collegati a un conto corrente di riferimento e funzionano in maniera diretta.

Poi, ci sono le carte prepagate. Chi non ha, ad esempio, una Postepay? Le prepagate vengono emesse senza che necessariamente si possegga un conto corrente. Si tratta di un “borsellino elettronico di appoggio”, usato su internet. Possono essere usa e getta o ricaricabili, anonime o con contratto, nominative o non nominative. Insomma, molto libere, strumento per chiunque.

Era davvero di carta

Nel 1950 nasce la prima carta di credito e si rivolge prevalentemente a un pubblico composto da businessman: è Diners Club. Nel 1958 nasce American Express. Per gli amici, Amex. Visa e Mastercard arrivano attorno agli anni ’70, con la democratizzazione dei sistemi di pagamento virtuali.

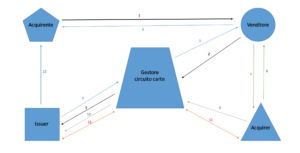

Ogni volta che strisciamo la carta in un negozio, in un albergo, in un supermercato, non meravigliamoci di velocità o lentezze: nei pagamenti con moneta elettronica ci sono vari soggetti che interagiscono tra loro, nel tempo di un attimo.

Il gestore del circuito e il Pos

Quando estraiamo la carta di credito e paghiamo il venditore, il Pos invia i dati della carta e l’importo della transazione al gestore del circuito carte (Visa, Mastercard, Amex).

Il gestore del circuito carte è, in sintesi, è un mediatore che si interfaccia con un altro soggetto: l’issuer. In molti casi, l’issuer coincide con la Banca o con istituzioni finanziarie che decidono di emettere uno strumento di pagamento (la carta di credito).

L’issuer

Il nome dell’issuer è stampato sulla carta. L’issuer è colui che intrattiene relazioni con noi, titolari di carta di credito. L’issuer stabilisce se approvare o meno la richiesta che è pervenuta a lui tramite la rete del gestore. Ma torniamo a dove eravamo rimasti. Vi ricordate la rete del gestore (Visa, Mastercard, Amex), vero? Ebbene, nel caso in cui l’issuer approvi la richiesta (in base a: validità della carta, scadenza e disponibilità di fondi) invia un segnale al gestore del circuito carte. Il gestore del circuito carte invia un segnale al Pos del venditore: solo allora verrà autorizzata la stampa dello scontrino da firmare. Una volta accumulati diverse autorizzazioni di pagamento (diversi scontrini erogati), il Pos trasmette di nuovo delle informazioni a lotti. A chi? All’acquirer.

L’acquirer

Chi è l’acquirer? L’acquirer non è l’acquirente. L’acquirer è la società che gestisce i terminali, l’intermediatore, il soggetto che gestisce i Pos. Si tratta di un soggetto licenziatario delle convenzioni con i circuiti internazionali delle carte di credito. L’acquirer gestisce i Pos e intrattiene relazioni con gli esercenti che accettano le carte come sistema di pagamento. L’acquirer è anche colui che corrisponde al venditore i fondi oggetto della transazione e anticipa il denaro: per questo motivo, il venditore, incassa a fine giornata (e non a fine mese). L’acquirer, poi, comunica con il gestore del circuito carte e lo informa dei movimenti avvenuti sui suoi Pos. Il gestore circuito carte comunica con l’issuer: gli invia i report sui Pos che l’acquirer ha inviato. Il gestore del circuito carte determinerà le posizioni debitorie o creditorie dei vari soggetti: gli issuers (le Banche) si troveranno spesso in questa posizione perché le carte di credito vengono utilizzate per pagare.

Abbiamo provato a riassumere tutti questi passaggi in un grafico:

Le posizioni debitorie

Comunque, chi risulterà essere in posizione debitoria, dovrà inviare i fondi al gestore del circuito (di fatto, anticipandoli). Il gestore di circuito carte li trasmetterà all’acquirer. Una volta terminate queste operazioni, l’issuer (la Banca) trasmetterà un estratto conto mensile, con tutte le transazioni registrate, al venditore. Il titolare di carta di credito, invece, pagherà le commissioni sulle transazioni alla sua banca.

Le cose non sono così semplici, come uno le immagina. Ma il bello è riuscira a capire un po’ di più come funzionano gli scambi. Queste transazioni di denaro e informazioni hanno un nome, in gergo tecnico: monetica.

Sara Mauri

@SM_SaraMauri